Een ingekorte versie van dit stuk verscheen op de Opiniepagina van De Standaard op 11 juli 2017.

Vorige vrijdag heeft Minister-President Bourgeois onze studie “Interregionale financiële stromen in België van 2000 tot 2020” voorgesteld aan de pers. We hebben die studie uitgevoerd in opdracht van de ‘Studiedienst van de Vlaamse Regering’. Er doen vele cijfers de ronde over de ‘financiële stromen’ van Vlaanderen naar Wallonië (van rond de 5 miljard per jaar, tot maar liefst 16 miljard per jaar). De Vlaamse Regering wou duidelijkheid op basis van objectievere meetmethoden. We hebben de opdracht vorig jaar aanvaard om één reden: onze overtuiging dat het publieke debat erbij wint als we de meetmethode eindelijk eens duidelijk uitleggen. Enkel dan wordt duidelijk wat die financiële stroom wel en vooral niet is.

Uit de manier waarop N-VA communiceert over de conclusies van ons rapport leiden we af dat we (nog) niet geslaagd zijn in onze opdracht. De voorstelling alsof er een jaarlijkse cheque van Vlaanderen naar Wallonië zou gaan, is onjuist. En als Minister-President Bourgeois dagdroomt over ‘wat we allemaal zouden kunnen doen indien die geldstroom niet naar Wallonië zou vloeien, maar in Vlaanderen zou blijven’, dan is het precies dat: dromen.

De door ons berekende financiële stroom is geen enveloppe geld. Het bedrag staat ook niet in één of andere begroting. De berekende financiële stroom tussen de gewesten Vlaanderen, Wallonië en Brussel is een specifieke, politiek gekozen, manier om naar verschillen tussen mensen te kijken. Sommige mensen hebben een hoger inkomen dan anderen en we kiezen er voor om rijken gemiddeld meer belastingen te laten betalen dan mensen met een lager inkomen. Sommige mensen werken, andere zijn werkloos. De eersten betalen sociale bijdragen, de anderen niet. Zij ontvangen een werkloosheidsuitkering. Net zoals gepensioneerden niet meer bijdragen, maar ontvangen. Omdat ze gepensioneerd zijn.

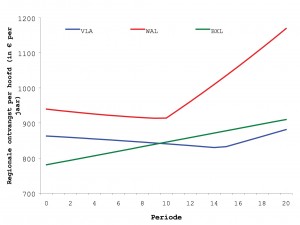

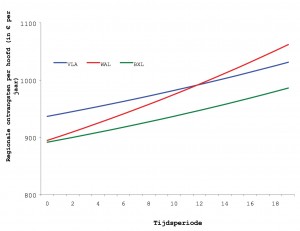

Financiële stromen worden berekend door de betaalde belasting, bijdrage of uitkering voor elke burger te vergelijken met het gemiddelde. Als jij meer betaalt dan het gemiddelde, dan “draag je bij”. Als je minder betaalt dan het gemiddelde, dan ben je “ontvanger”. Door de keuze van ons belasting en sociale zekerheidsysteem zijn er miljoenen kleine financiële stroompjes tussen alle burgers van dit land. Van rijke Vlamingen naar arme Brusselaars, maar ook van rijke Walen naar arme Vlamingen, van rijke West-Vlamingen naar arme West-Vlamingen, enz. In de benadering van ‘financiële stromen tussen de gewesten’ worden die miljoenen micro-stroompjes opgeteld per gewest. Zo komen we, bijvoorbeeld, tot het resultaat dat de gemiddelde Vlaming jaarlijks 283€ meer personenbelastingen betaalt, en de gemiddelde Waal 272€ minder bijdraagt dan gemiddeld. Dat is wat de financiële stroom tussen de gewesten genoemd wordt. We doen hetzelfde voor de sociale bijdragen (gemiddeld draagt de Vlaming €402 meer bij), en voor de sociale uitkeringen . In 2017 komen we zo tot een financiële stroom van 6,3 miljard euro die Minister-President Bourgeois blijkbaar doet dromen.

Deze droom is bedrog. Want hoe kunnen we die financiële stroom laten verdwijnen? Ten eerste door voor een ander belastingsysteem te kiezen. In plaats van de betaalde belasting te laten toenemen met het inkomen, betaalt iedereen hetzelfde bedrag. Er zullen dan geen stromen meer zijn in de personenbelasting. Niet tussen het gemiddeld rijkere Vlaanderen en het gemiddeld armere Wallonië. Maar ook niet tussen rijke en arme Vlamingen.

Weinigen nemen het voorstel van een forfaitaire belasting ernstig. Dat toont aan dat men het huidige progressieve systeem van personenbelasting verkiest. Maar dit betekent natuurlijk dat de berekening van financiële stromen door ze te vergelijken met het gemiddelde sowieso een politieke keuze is. Zouden we dan niet beter als ijkpunt de bestaande personenbelasting gebruiken i.p.v. te vergelijken met het gemiddelde? Misschien wel. Maar… dan zijn er sowieso geen financiële stromen meer. Net dezelfde redenering kan opgezet worden voor de sociale bijdragen en de sociale uitkeringen. Als we ze afzetten, niet tegenover de gemiddelde sociale bidjrage, of tegenover de gemiddelde sociale uitkering, maar wel tegenover de redenen waarom we de sociale zekerheid hebben opgezet, dan verdwijnen de financiële stromen.

Een tweede manier om de transfers weg te krijgen is dat Vlaanderen gemiddeld even arm wordt als Wallonië (of een even lage tewerkstellingsgraad kent), of dat Wallonië gemiddeld even rijk wordt (of een even hoge tewerkstellingsgraad bereikt). In het eerste geval zal Minister-President Bourgeois zeker niet over extra middelen beschikken. In het tweede geval misschien een klein beetje door afgeleide affecten van een veel betere economische situatie. En daar zijn Vlamingen én Walen mee gebaat. Maar in geen geval ligt er ergens een enveloppe van 6,3 miljard € te wachten.

Er is nog een andere manier om de droom van Minister-President Bourgeois te lezen. Sommigen berekenen de financiële stromen door na te gaan hoeveel Vlaanderen zou mogen of kunnen uitgeven, als het over alle belastingen en bijdragen zou beschikken betaald door mensen die in Vlaanderen wonen. We hebben ook dit – al even politieke perspectief – mee opgenomen in alle berekeningen in de studie. Maar het is van twee dingen één: als dit het verkozen perspectief is, dan bedraagt de financiële stroom 5,6 miljard (of 863€ per hoofd), en geen 7 miljard. Maar blijkbaar was er slechts één leidraad bij de N-VA-lezing: het bedrag moest zo hoog mogelijk zijn.